「投資は全く初心者だけど、儲かるなら積立投資を始めてみたい」

「資産運用が重要なのはわかるけど、何から始めたらいいのかわからない・・・」

「毎月貯金してるけど、銀行の利息じゃ全然増えないよ・・・」

このような疑問やお悩みはありませんか?

2024年から新NISAも導入され、投資に関心を持った方も多いのではないでしょうか。

この記事では、投資経験ゼロから積み立てるだけで5万円を稼いだ私が、積立投資の魅力や初心者におすすめな理由、具体的な投資先まで体験談を交えながら解説していきます!

積立投資は早く始めるほど有利な仕組みなので、この記事を最後まで読んで今すぐ始めましょう!

そもそも積立投資って何?普通の投資との違いは?

積立投資とは、一定の金額を決まった間隔(一ヶ月ほど)で投資し、長期的に利益を生み出す投資方法です。

一般的な投資のイメージといえば

- 「値上がりしそうな株をチャートで見極めて投資する」

- 「モニターに張り付いて1日中値動きを見る」

といったものがあるかと思います。

しかし、積立投資はかなり長い期間(数年~数十年ほど)をかけて値動きの小さい商品を買うため、短期間の株価変動に気を配る必要がなく、一般的な投資イメージよりも手軽に行えるのです。

積立投資が低リスクで儲かる理由

1.長い目で見たら安定的に経済成長するから

長い期間積み立てつづけることで、一時的な景気変動に左右されず安定的にお金を増やすことができます。

例えば、三井住友DSアセットマネジメントの調査によれば、日経平均株価が2020年のコロナショックで下落したものの、同年6月には回復しています。

短期投資だとバブル崩壊やコロナ流行といった一時的なイベントに大きく影響されるでしょう。

しかし、株価が長期間下落し続けることは稀であるため長期投資の場合はこういったリスクを平準化し、比較的安全に株価上昇の恩恵を受けられるわけです。

2.分散投資すればさらに安定するから

投資先を分散させることで、より安全に投資ができます。

例えば、アップル社はIT関連のなかでもポピュラーな株ですが、もしIT業界が大打撃を受けたらどうでしょう?

このとき毎月5万円ずつアップルのみに投資していたら、大きく損をすることになります。

しかし、もしアップルに2万、マクドナルドに3万といったように分散していたらこのダメージを軽減できるでしょう。

長期投資に分散投資を組み合わせることで、

- 一時的な暴落で損をする

- 一社、一業界の暴落で損をする

といったリスクを同時に対策できます。

3.複利効果で、少額ずつでも効果を発揮するから

積立投資で資産を増やす場合は、出した利益を再投資することが一般的です。

例えば、毎年10%の金利がつく株に今年10万円投資して、1万円の利益が出たとします。

そうすると来年には合計11万円を投資に使えるため、来年の利益は11万円の10%で1万1000円です。

これを複利効果と呼び、投資額が大きくなるほど利益も大きくなります。

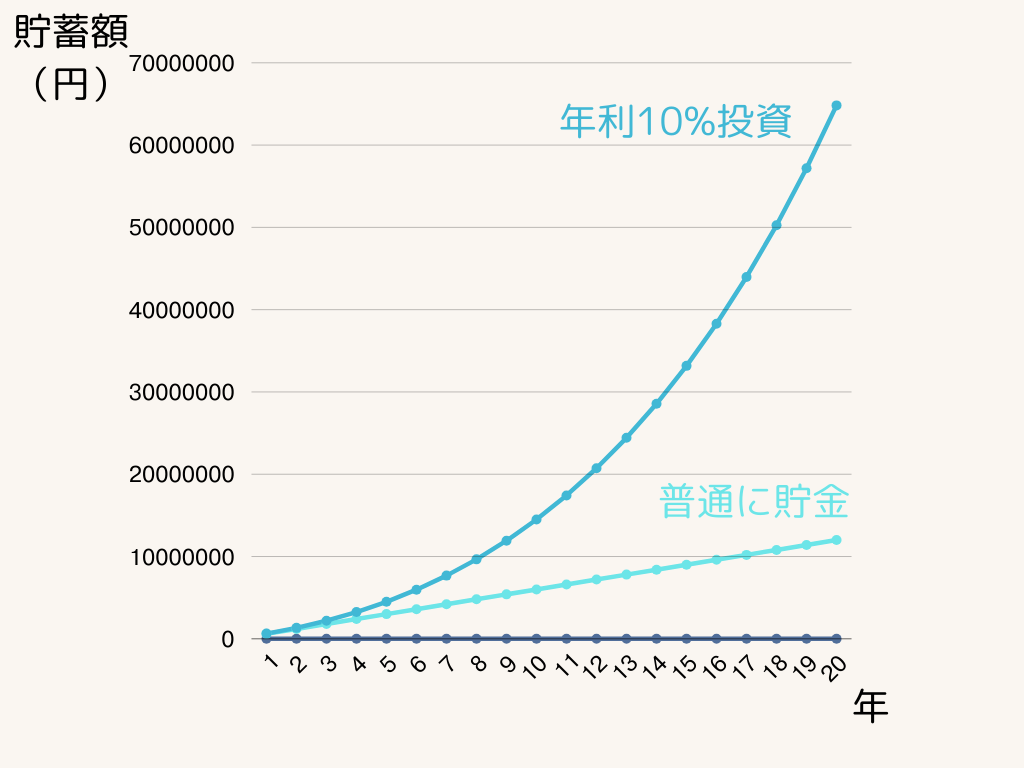

例えば以下のグラフは、毎月5万円ずつ20年間、年利10%の株に投資し続けた結果と単純に貯金した結果の比較です。

普通に毎月5万円貯金すれば10年後には600万円、20年後には1200万円です。

年利10%の株に投資した場合は10年後に1400万円、20年後には6000万円になっています。

実際には税金や年利のばらつきがあり、ここまできれいな結果になることはありませんが、

長期で投資し続けると複利効果がどんどん大きくなることがわかりますよね?

初心者こそ長期投資すべき理由4選【NISAについて解説あり】

1.勝手に「高いときは少なく」「安いときは多く」投資できるから

「ドルコスト平均法」という単語を聞いたことはあるでしょうか?

これは投資戦略の一つで、株などを一定額で購入し続けることで様々なメリットを受けられるというものです。

例えば

- 一定額しか出さないため、株価が高いときは少ししか買わずに済む。

- 反対に株価が低いときは大量に買える。

- 長く続けることで、リスクを分散できる。

・・・など。

もう少し詳しく解説します。

ドルコスト平均法以外には、「毎月一定数の株を買う」というやり方(定量購入法)があります。

以下の図は、ドルコスト平均法で毎月10株を購入したときと、定量購入法で毎月1万円分の株を購入したときの比較です。

| 株価 | 毎月10株 | 毎月1万円 |

| 1000円 | 1万円(10株) | 1万円(10株) |

| 5000円 | 5万円(10株) | 1万円(2株) |

| 10000円 | 10万円(10株) | 1万円(1株) |

定量購入法では株価が1万円のときも千円のときも10株購入するため、株価が高いときに株をたくさん購入することとなってしまいます。

一方ドルコスト平均法では、株価が千円のときは10株購入しているのに対し、株価が1万円のときは1株しか購入していません。

投資は「安く買って高く売る」が鉄則です。そして「安いときほどたくさん買う」が自動でできるのがドルコスト平均法です。長期投資はドルコスト平均法と相性が良く、その点でも初心者におすすめできます。

2.忙しい人でも手軽にできるから

長期投資は、短期間での景気変動ではなく長期的な経済成長に便乗して設けるやり方です。

普通の投資法のように

「毎日監視して下落する前に売らないと・・・」

といった心配をする必要がありません。

そのため、1ヶ月に1回、人によっては半年や1年に一回しか確認しないということもあります。

忙しくてほとんど時間を使えない人でも手軽にできるのも長期投資の魅力です。

3.新NISAは非課税保有枠と制度そのものが無期限で、長期投資がお得になるから

2024年から導入された新NISAの制度を利用すると、投資にかかる税金が免除されます。

本来、投資で出た利益には約20%もの税金がかかり、手取りは4/5に減ってしまいます。

しかし新NISAのつみたて投資枠を利用すれば、年間120万円までの投資が免税され、それによって得られた利益を丸ごと自分のものにできるのです。

旧つみたてNISAのときは非課税で株を保有できる期間が20年と決まっていたのですが、新NISAでは保有期間が無制限になりました。

つまり新NISAで積み立てると、年間最大120万円ずつ積み立てた資産を半永久的に非課税で保有し続けられるわけです。

※ただし外国株への投資の場合、その国での税金がかかることがあります。

4.実際に投資に触れることで金融リテラシーを学べるから

あなたは金融に関してどれぐらい知識がありますか?

オリックス銀行の調べによれば、2019年に行われた金融リテラシー調査の結果、日本は30カ国中22位だったそうです。

例えばこの記事で説明している「複利」と「分散投資」の問題の正答率は半分以下。

金融リテラシーがない人がいきなり高額な投資をするのは極めて危険です。

投資をしなくても、ローンを組むときや家計簿をつけるときなど、日常で金融リテラシーが役立つ場面はたくさんあります。

積立投資をきっかけに金融に興味を持てば、今後の人生でかならず役に立つと言ってもいいでしょう。

初心者が積立投資をして利益を出した具体例

楽天証券を利用。そのメリット、デメリットとは

インデックス投資にも様々な証券会社がありますが、私は楽天証券を選びました。

理由は以下のようなものです。

- 手数料が安いから

- 楽天ポイントが貯まるから

- 取引ツールが便利だから

- 定番の証券会社だから

投資するまでの手順は

- 楽天口座を開設

- 楽天証券口座を解説

- 上記2つを連携させる

- 楽天口座に振り込む

- 証券口座に移して、株を購入

という流れです。

楽天口座と証券口座をわざわざ2つ作った理由は、楽天口座が普通に給与振込や買い物用として使え、そのお金をスムーズに証券口座へ移せるからです。

2つの口座を連携させる「マネーブリッジ」を利用すると楽天口座の利息が増えるという点も魅力。

本人確認が場合によっては面倒くさい点に注意しましょう。

マイナンバーカードの写真をスマホで撮る際に、カメラの性能によっては認識されないことがあります。

実際私のスマホでは認識されず、結局マイナンバーカードのコピーを郵送することになりました・・・

「iPhoneだとうまくいった」という話もあるため、撮影がダメでも諦めず、他の端末で試す価値はあると思います。

S&P500にかけた理由

銘柄はS&P500を選びました。

理由は

- 歴史が長く、実績も大きいから

- 個人的にアメリカ経済は今後も成長を続けていくだろうと思ったから

- 米国の経済について学ぶきっかけになると思ったから

です。

今はS&P500のみですが、今後は他のインデックスや個別銘柄にも分散していきたいと思います。

毎月1~10万円を12ヶ月投資し続けた結果

1年間かけて毎月1~10万円ずつ投資した結果、現在約5万円の利益が出ています。

「1年間で5万円って少なくない?」

と考えた方もいるかも知れません。

しかし、元手が約50万円であることを考えると1年で10%増加しています。

S&P500の平均年間利回り(1年で増える割合)は10%前後とされているため、平均ぐらいのパフォーマンスを発揮していると言えます。

理論上、10%の年間利回りでこれから毎月5万円ずつ投資し続けると、20年後の合計は約6000万円です。

同じ額を貯金した場合は約1200万円なので、長期投資をするメリットが伝わるかと思います。

【失敗】「こうしておけばよかった」と後悔している2つのポイント

①受取型にしてしまっていた

投資を始めた最初の数ヶ月、かなり大きなミスをしていました。

それは「利益を受け取る設定にしていた」ということです。

投資で出た利益を再投資し続けることで大きな利益を出すのが複利効果ですが、それを受け取っていたら長期投資のうま味が半減してしまいます。

証券口座には利益を受け取るか再投資するかの設定があると思うので、必ず再投資するようにしましょう。

②毎月の投資額を変えすぎた

私生活で色々とあり、経済的に余裕がない時期がありました。

その際に

「今月は1万円にしとこう」

と投資額を下げ、余裕が出てきたら

「前1万円にしたから、バランスを取って10万円入れとこう」

と投資額を大きく変えてしまいました。

先ほど説明したドルコスト平均法のやり方は「毎月同じ額を投資する」ことなので、私のやり方は良くない例といえます。

これから積立投資を始める方は、毎月無理なく払える額を決め、同じ額を投資するようにしましょう。

「積立投資はやめたほうがいい」は本当?デメリットとその対策

1.元本割れのリスクが有る

解説してきた通り、積立投資は安全性の高い投資方法です。

しかし、利益が出る反面損をすることもあります。

場合によっては元本割れ(投資結果が投資した元手を下回ってしまうこと)をする点には注意しておきましょう。

対策として、以下のことを心がけてください。

- 自分の生活費、生活防衛費を貯金した上で余裕がある金額から投資する。

- 分散投資を心がけ、一点張りはしない。

短期的に元本割れしても十年、二十年後に利益を出すというのが長期投資なので、多少の元本割れや下落に反応して売却するのは避けましょう。

2.投資したお金はすぐには引き出せない

投資した額はすぐに引き出せないというデメリットもあります。

購入した株などを売却する必要があり、その手続に時間がかかるからです。

一般的に売却をすると

- 売却注文(売りたいと申請すること)

- 約定(売却が確定すること)

- 受渡、入金

といった流れで手続きが進みます。

期間は一般的に注文から入金まで1週間前後とされており、私が売却したときもそれぐらいでした。

「急に欲しいものができたからお金が必要なんだけど・・・」

と思っても投資した資産を下ろすには1週間ほど必要なため、元本割れ対策と同じように、ある程度の貯金を確保したうえで投資するようにしましょう。

3.つい気になって値動きを頻繁に見てしまう

これは上の2つと比べたら小さな問題かもしれませんが、証券口座を作るとオンラインでいつでも株価などを確認できてしまいます。

心配性な方は長期投資とわかっていてもスキマ時間などに口座をのぞいてしまうでしょう。

たまたま見たタイミングで商品が下落していても、長期投資だということを思い出して売却を踏みとどまってください。

私もマイナスが数ヶ月続いていた時期がありましたが、今では巻き返してプラスに転じました。

数ヶ月の値動きはそこまで気にしなくてもいいでしょう。

【S&P500一択?】おすすめの投資先3選

長期投資に最適な「インデックス」とは

私が実際に投資した商品である「インデックスファンド」について紹介します。

インデックスファンドとは特定の市場指数の動きに連動した投資信託を指します。

例えば、アメリカ代表企業500社の株価と連動したS&P500や、東証上場企業の株価と連動したTOPIXがあります。

通常1社の株に投資するのに対し、インデックスファンドは「数百社の株価の平均の値」に投資するというイメージです。

これにより「投資していた会社が倒産した」

といったリスクを防ぐことができ、株式よりも安全に投資ができます。

米国の景気指標、S&P500

S&P500はアメリカを代表する500社で構成されたインデックスで、例えば

- Apple

- Microsoft

- Nvidia

- Amazon

のような企業を含んでいます。

多くが安定した大企業のため、S&P500自体も毎年安定的に成長。

具体的には、1957年に導入されてから平均年間10.7%ほど成長しており、約70年間伸び続けてきたという実績があります。

大雑把に言えばS&P500=アメリカの景気と言っても過言ではないため、今後もアメリカの経済成長が続くと考える方はこちらがオススメです。

世界の経済と連携、オルカン

オルカンは全世界株式(オールカントリー)の略で、世界50カ国の企業の株式に連動したインデックスです。

各国の構成比は、世界経済への影響力の大きさなどで決まります。

全世界の株式が含まれていますが、実際は60%がアメリカ株のため、S&P500ほどではなくても米国の景気悪化の影響を受けてしまう点に注意しましょう。

一つの国の景気に100%左右されるのは不安・・・

という方におすすめです。

日本株の値動きを反映、TOPIX

TOPIXは日本の東証上場企業の株価に連動したインデックスです。

S&P500よりも変動が大きく、上昇率も低い傾向にあります。

しかし、日本株のみで構成されており、上記2つよりもアメリカの景気の影響を受けづらいことから、保険としてTOPIXにも分散投資をしておくのがおすすめ。

日本の景気の指標であるため、私達により身近な点もおすすめできるポイントです。

【インデックス投資とは違った魅力も】高配当株で利益を出す方法とリスクについて

本記事ではインデックス投資を扱ってきましたが、個別銘柄に投資するやり方もあります。

おすすめは高配当株。

配当とは企業が株主に対して年2回~4回ほど支払う報酬で、株価の上昇とは別に利益を得られる手段です。

高配当株の企業には、日本企業だと花王やニトリ、アメリカだと自動車のフォードやタバコのフィリップス・モリス等があります。

配当金は大きな魅力ですが、個別銘柄のためインデックスよりも不安定な点に注意しましょう。

株価下落の額が配当金を上回れば、いくら高配当株でも損をすることになります。

投資する国や業界を変えて、分散投資をするのがいいでしょう。

筆者はインデックス投資よりも難易度が高いと感じたため、個別銘柄は選びませんでした。

【インデックスとどう違うの?】アクティブ運用型投資信託に向いている人と、筆者がおすすめしない理由について

厳密に言うとインデックスもアクティブ運用型投資信託も同じ投資信託です。

インデックスが「特定の市場指数と連携するように自動的に調整される」

のに対し、アクティブ運用型投資信託は「投資のプロが預けられた資産を運用する」

ため、インデックス投資よりもさらに手軽にできることが魅力です。

プロが手動で運用する分手数料がかかりますが、知識がなくてもできる点は魅力です。

しかし、

- プロでも必ず利益を出せるわけではない

- 手数料を含めると長期ではインデックス投資のほうが儲かる傾向にある

- 自分で銘柄などを選ぶことがなく、金融リテラシーが身につきづらい

といった点から筆者はアクティブ運用型投資信託よりもインデックス投資をおすすめします。

まとめ

この記事で紹介した投資法の特徴をまとめると

- 長期間にわたって投資する

- 結果が出るのが遅め

- 比較的リスクが低い

- 途中での売買はほとんど行わない

という感じです。

積立投資は、例えるなら投資というよりも「少しずつお金が増える貯金」に近いです。

とはいえ、どのような金融商品でも世界的な金融危機で暴落するリスク等があるため、投資は自己責任でお願いします。

複利効果は投資する期間が長いほど結果も大きくなるので、最後まで読んでくれたあなたは今から早速口座を開設して、積立投資を始めましょう!

コメント